【2016.08.21】先週08/15~08/19のFX値動き

- 2016/08/21

- 為替ニュース

先週、17日はFOMC議事録の発表があり、その結果に注目が集まりました。

また今後ドル/円相場は100円を死守できるか注目する一週間となりました。

さて先週一週間の動きをみていきましょう。

sponserd link

【2016.08.15】FX市場

ドル/円下落!年内利上げ観測後退が背景!

ニューヨーク市場午後5時時点に比べてドル安/円高の101円前半。

夏季休暇シーズンで市場参加者が細る中、主要通貨は全般的に小幅な値動きとなった。

ドル/円も30―40銭の値幅にとどまり、方向感が出なかった。

その後、夕刻に入ると上値の重さが目立ってきている。

ドルが主要通貨バスケットに対し下落。最近発表されている一連の米経済指標が低調な内容となり、年内米利上げ観測が後退していることが背景。

ドル指数 は95.57。前週末12日には3日以来の低水準となる95.254をつけた。

ドル/円 は0.2%安の101.14円。12日には、米小売売上高統計が予想に反し軟調な内容となったことを受け、0.6%下落していた。

15日の欧州外国為替市場で英ポンドが下落し、英国が欧州連合(EU)離脱決定後に付けた安値に迫った。

ポンド/ドルGBP=は1.29ドルを約1カ月ぶりに下回り、6月23日のEU離脱決定を受けた安値にあと0.5セントの水準まで下落した。

英国では今週、小売売上高、インフレ、雇用などをめぐる経済指標の発表が目白押しとなっているが、EU離脱決定以降の経済情勢を反映する初めての指標として注目を集めている。

アジア通貨市場ではタイバーツが1年超ぶりの高値を付けた。

タイの第2・四半期国内総生産(GDP)伸び率が予想を上回ったことを受けた。

一方、マレーシアリンギが原油高を背景にアジア新興国通貨の上昇をけん引した。

<米・経済指標>

○米・NY連銀製造業景気指数

0.55 → -4.21↓

○米・対米証券投資収支

411.0億ドル → -36.0億ドル↓

【2016.08.16】FX市場

米財務省発表!CPI横ばい、利上げ遠のく可能性示唆!

ニューヨーク市場午後5時時点に比べてドル安/円高の100円前半。

薄商いの中で仕掛け的な円買いが入ったもよう。日経平均の下げ幅縮小をにらんでいったん小幅に持ち直したが、戻りの勢いは鈍く、100円割れも意識されてきた。

ドルが対円で一時、100円を割り込んだが、ニューヨーク連銀のダドリー総裁発言で年内利上げ観測が強まり、下げ幅を縮小した。

ドルは対円 で一時、約1.5%安の99.56円と、約7週間ぶりの安値をつけた。直近で0.8%安の100.43円。

対ユーロ でも約7週間ぶり安値となる、1.1322ドルをつける場面があった。直近で0.72%安の1.1263ドル。

主要6通貨に対するドル指数 も約1%下落して、一時約7週間ぶり安値の94.426を記録した。

米労働省が日発表した7月の消費者物価指数(CPI、季節調整済み)は前月比横ばいとなり、予想と一致した。

主にガソリン価格が5カ月ぶりに下落したことで物価上昇が抑えられた。年内の米利上げ観測が一段と遠のく可能性がある。

CPIは5月と6月はともに0.2%上昇。7月は2月以来の軟調な結果となった。7月は前年同月比では0.8%上昇。予想の0.9%に届かず、6月の1.0%から減速した。

変動の大きい食品とエネルギーを除いたコアCPIは前月比0.1%上昇。6月までの3カ月間は毎月0.2%上昇していた。前年同月比では2.2%上昇。6月の2.3%から減速した。

項目別ではガソリンが前月比4.7%下落。原油価格が再び下落に転じたことを反映し、2月以来初めて下落した。

食品は横ばい。このうち家庭で消費される食品は0.2%下落した。

コアCPIに含まれる項目では、住宅と医療費が引き続き上昇。帰属家賃は前月に続き0.3%上昇。医療費は0.5%上昇となり、前月の0.2%から加速した。このうち病院費は0.4%、診察費は0.7%、処方せん薬は0.9%、それぞれ上昇した。

新車は2月以来初めて上昇。前月0.4%下落した衣料は横ばいとなった。

7月のCPI統計発表を受け、外国為替市場ではドルがユーロ、円、スイスフランに対し約7週間ぶりの安値に下落するなどの動きが出た。

市場では米連邦準備理事会(FRB)が9月の会合で利上げを決定するとの観測は大きく後退しており、CMEフェッドウォッチによると、15日時点の金利先物はFRBが12月に利上げを行なう確率も46.7%であることを示す水準にある。

<米・経済指標>

○米・住宅着工件数

118.9万件 → 121.1万件↑

○米・建設許可件数

115.3万件 → 115.2万件↓

○米・消費者物価指数(前月比/前年比)

0.2%/1.0% → 0.0%/0.8%↓

○米・消費者物価指数(コア)(前月比/前年比)

0.2%/2.3% → 0.1%/2.2%↓

○米・鉱工業生産(前月比)

0.6% → 0.7%↑

○米・設備稼働率

75.4% → 75.9%↑

【2016.08.17】FX市場

ドル/円一時100円割れ、その後101円まで回復!

ニューヨーク市場午後5時時点に比べてドル高/円安の100円後半。

前日の海外時間に99円半ばまで売られたドル/円は、東京時間には買い戻しが優勢となって101円を回復。

その後は、米連邦公開市場委員会(FOMC)議事要旨の発表を控えて様子見ムードとなり、小動きが続いた。

ドルが若干持ち直した。前日値上がりしたユーロ、円、スイスフランに利益確定の売りが出たほか、この後公表される米連邦公開市場委員会(FOMC)議事要旨がタカ派的な内容になるとの見方が背景にある。

7月の英失業者数が予想外に減少したことを受け、17日の外国為替市場で、ポンドがドルやユーロに対して一時上昇する場面があった。

ただ、英中銀の金融緩和期待はほとんど変わらず、景気や金利見通しも抑制的との見方から、ポンド高は長続きせず、下落に転じた。

ポンド/ドルは統計公表直後、0.1%高の1.3058ドルに上昇、発表前の1.3029ドルを上回った。その後は約0.2%安の1.3015ドル付近で推移している。

ユーロ/ポンドは統計公表後、0.8647ポンドから0.8635ポンドまで下落。直近では約0.1%高の0.8657ポンド付近で推移する。

アジア新興国通貨は大半が下落した。複数の米連邦準備理事会(FRB)高官のタカ派的コメントを受けて、最近上昇していたアジア通貨に利益確定の売りが出た。

ただ、目先の米利上げをめぐっては懐疑的な見方も根強く、アジア通貨の下落は限定的となっている。

【2016.08.18】FX市場

日本・財務省、金融庁、日銀は、円高をけん制!

ニューヨーク市場午後5時時点に比べてドル安/円高の100円前半。

午後のドル/円は100円を挟んだもみ合いが続いた。

弱地合いながら、日銀緩和など政策面への思惑から一時的に水準を切り上げる場面があった。

外為市場で18日、ドル/円JPY=EBSが一時100円を割り込んだ。

ドルがユーロとスイスフランに対して約8週間ぶりの安値に下落した。前日公表の7月の米連邦公開市場委員会(FOMC)議事要旨で米利上げ観測が遠のいたことが背景。

ドルは対円でもやや下落し、今週に入って付けた7週間ぶり安値の99.53円をやや上回る水準で推移している。

日本・財務省、金融庁、日銀は同日午後、臨時の三者会合を開催し、足元の円高をけん制。

市場に対して政府・日銀の姿勢をアピールするのが狙いだが、具体策が伴わなければ「張子の虎にすぎない」(市場関係者)と効果を疑問視する声も出始めている。

「四六時中、神経を研ぎ澄ませて注視し、投機的な動きがあれば必要な対応をきっちり打つ」──。

浅川雅嗣財務官は18日の臨時会合後、強い口調で記者団に言い切った。

しかし、市場の反応は鈍く、ドル/円はほぼ無風で発言を消化。

今回で8回目となる会合に「市場が慣れてしまった」(外銀関係者)のが現状だ。

為替動向は「秩序的」(ルー米財務長官)との姿勢を崩していない米国との間に溝がある中で「1ドル95円を割り込むような水準にならない限り、為替介入はできないだろう」(国内金融機関)との声もある。

また、ドルは対円だけでなく、他の主要通貨に対しても下落しており、ドル指数.DXYは18日に94.38まで低下。目先は94.09がターゲットになるとの声が出ている。

ある国内銀関係者は「17日に出た米連邦公開市場委員会(FOMC)議事要旨を見て、9月利上げの機運が後退した。

ドルに原因があり、日本の政策当局が口先でけん制しても効果はほとんどない」と述べる。

2%の物価目標を掲げる日銀も、静観の構えだ。円高は輸入物価の下落を通じて物価全般を押し下げるため、2017年度の物価目標達成を危ぶむ向きも一部にいる。

アジア新興国通貨は総じて上昇。米連邦準備理事会(FRB)が17日公表した7月の米連邦公開市場委員会(FOMC)議事要旨で、早期利上げ実施の可能性が低いことが明らかになった。

ただ、円高を背景に一部で円に対するアジア通貨の強気なポジションを解消する動きが見られ、アジア通貨の対円相場は下落した。

<米・経済指標>

○米・フィラデルフィア連銀景況指数

-2.9 → 2.0↑

○米・新規失業保険申請件数(前週分)

26.6万件 → 26.2万件↓

sponserd link

【2016.08.19】FX市場

FOMC「石橋を叩いて渡る」姿勢!

ニューヨーク市場午後5時時点に比べてドル高/円安の100円前半。

日経平均株価の戻りを眺めて100円半ばに上昇する場面もあったが、基本的には上値の重さが意識された。

ドルが買われ、対ユーロやスイスフランでつけていた約2カ月ぶり安値から戻している。

米サンフランシスコ地区連銀のウィリアムズ総裁が前日、早期利上げに支持を表明したことがドルへの追い風となっている。

来週の外為市場では、ジャクソンホール会議でのイエレン米連邦準備理事会(FRB)議長の講演が目玉となっている。

ただ、米連邦公開市場委員会(FOMC)7月分議事要旨では、利上げについて「石橋を叩いて渡る」姿勢があらためて示されたため、イエレン議長が講演で早期利上げに向けた「地ならし」をする可能性は低いとみられる。

ドル/円では、今週の動きが踏襲され、2ケタを臨む場面では、政府関係者や当局サイドから円安バイアスを促すイベントや発言が出やすいとみられる。

しかし、こうした発言やイベントに対する市場の感応度が低下しているため、底流としてのドル安/円高トレンドに回帰しやすいと予想される。

予想レンジは、ドル/円が98.75─101.00円、ユーロ/ドルが1.1250─1.1475ドル。

アジア通貨は全般的に軟調となっている。このところの上げに一部利食い売りが出ており、週間では大半が下落する見通し。

海外ファンドの米ドル買い戻しが進み、韓国ウォン が特に下げている。台湾ドル も売られ、週間の下げが5カ月ぶりの大きさになる見通し。海外金融機関や域内投機筋が最近の台湾ドル高を受けて利食い売りを出している。

【先週の動向と今後の予想】

先週、17日はFOMC議事録の発表があり、その結果に注目が集まりました。

NY連銀ダドリー総裁の発言では、タカ派的な一部発言もありましたが、9月の利上げには前向きな姿勢が全く見られず、9月の利上げ観測は消滅しています。

米ドル相場は、タカ派ハト派混在の発言が繰り返されることで、方向感が無くなりそうです。

肝心のFOMCは、利上げに関して慎重な姿勢を崩しておらず、「石橋を叩いて渡る」姿勢があらためて示されています。

ここで為替ドル/円とは対象に、米株式市場主要3指数が揃って史上最高値更新し、上昇トレンドを継続しています。

米ではドル安を容認する一方で、日本では円高によるけん制となっています。

来週26日ジャクソンホール講演でのイエレンFRB議長発言に注目が集まっています。

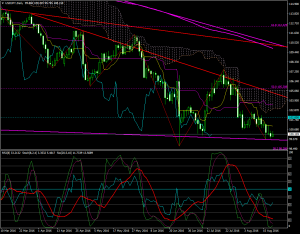

さて、日足チャートをみると、

101円から100円前後の値動きとなっています。先週は99円半ばまで下落する場面もありました。

下値を試してきています。この分でいくと100円割れで推移するのも時間の問題となってきています。

来週のイエレンFRB議長発言で、9月利上の示唆がなければ、一段の下げ方向に動く気配です。

チャートの各指標でも、反発して上昇していく雰囲気もありません。

もう少し様子見も必要になってきます。

動かない相場については、予想すら難しいものがあります。

【ドル円の平均ボラティリティ(日足)】

08/15~08/19

・・100pips

sponserd link