【2016.08.14】先週08/08~08/12のFX値動き

- 2016/08/14

- 為替ニュース

先週・日本では山の日やお盆休暇の中で、国内外は夏季休暇に入りドル/円の動きは?

100円を死守できるかがカギとなります。

さて先週一週間の動きをみていきましょう。

sponserd link

【2016.08.08】FX市場

夏季休暇入り方向感に乏しい値動き!

ニューヨーク市場午後5時時点に比べてドル高/円安の102円前半。

前週末発表の7月米雇用統計は全体的に良好な結果となったが、ドル /円の上昇は限定的にとどまった。

為替市場の参加者は国内外ともに夏季休暇入りしているところが多いとされ、取引は全般に薄く、方向感に乏しい値動きとなった。

午後3時のドル/円は、5日のニューヨーク終盤に比べ、ややドル高/円安の102.06/08円だった。

前週末発表の米雇用統計は全体的に良好な結果となったが、ドル/円の上昇は限定的にとどまった。

為替市場の参加者は国内外ともに夏季休暇入りしているところが多いとされ、取引は全般に薄く、方向感に乏しい値動きとなった。

5日に発表された7月の米雇用統計は市場予想を上回る結果となり、米国株や日本株の上昇につながったが、ドル/円では上げ幅が1円程度にとどまったことで、東京市場ではドル買いに慎重な雰囲気が広がっている。

週明けの東京市場では「国内実需筋の動きは目立っていない」(国内金融機関)もよう。

円安材料が乏しい中で輸入企業のドル買い/円売りが出にくい一方、輸出企業のドル売り/円買いが強まる程にまでは水準が切り上がっていない、との指摘が出ていた。

参加者の多くが夏季休暇中で、売買高が細り、方向感に乏しい値動きとなった。午後も102円付近での小動きが継続した。

ドルが主要通貨に対して上昇した。

前週発表の7月の米雇用統計が好調だったことで米利上げ観測が高まっていることが背景。ドル指数 は0.23%高の96.421、ドル/円 は0.73%高の102.52円で推移している。

今週は多くのトレーダーが夏休みで不在になり薄商いが予想されており、26日にイエレン米連邦準備理事会(FRB)議長がジャクソンホールの経済シンポジウムで行う講演に早くも注目が集まっている。

アジア通貨市場では、大半の新興国通過が下落。

前週末に発表された7月の米雇用統計の内容が好調だったことで、年内の米利上げへの期待がやや高まった。

ただ、アジアでは利回りが相対的に高いことから、通貨の下値は限られている。

【2016.08.09】FX市場

英ポンド7月11日以来の安値!

ニューヨーク市場午後5時時点とほぼ同水準の102円半ば。

シンガポール市場が休場のうえ、企業の多くも夏季休暇に入るなか、商いは低迷し方向感に乏しい値動きとなった。

9日のロンドン外為市場は、英ポンドが対ドルで、7月11日以来約1カ月ぶりの安値をつける場面があった。

英中銀金融政策委員会のマカファーティー委員が、景気悪化が深刻化すれば、量的緩和の拡大が必要になるとの見方を表明、ポンドの重しとなっている。

アジア通貨市場は、高利回りを求める動きで大半が上昇している。

主要中銀の金融緩和措置で年内に見込まれる米利上げの影響が相殺されるとの見方が広がっている。

スタンダード・アンド・プアーズ(S&P)の格上げを受け前日上昇していた韓国ウォン はこの日も買われ、約1年2カ月ぶり高値をつけた。

【2016.08.10】FX市場

米国債利回りが低下するなかドルが下落!

ニューヨーク市場午後5時時点に比べてドル安/円高の101円半ば。

全体的なドル売り地合いに日経平均のマイナス転換が加わって下押しされたが、積極的に売り込んでいく材料もなく101円割れは回避した。

米国債利回りが低下するなかドルが概ね下落。

市場では今月26日にワイオミング州ジャクソンホールで開かれる年次経済シンポジウムでのイエレン米連邦準備理事会(FRB)議長の講演に注目が集まっている。

利回りがマイナス圏に落ち込んでいる国債の総額が世界全体で2日時点では11兆4000億ドルと、2週間前の水準からやや減少したことが10日、格付け会社フィッチ・レーティングスの調べで明らかになった。

日本国債利回りが追加刺激策の発表を受け上昇したことが背景としている。

利回りがマイナス圏にある国債のうち、約半分の7兆2000億ドルが日本国債。

ただ2週間前の7兆5000億ドル、および6月27日時点の7兆9000億ドルからは減少した。

ただフィッチは「円高により利回りがマイナス圏にある日本国債の減少に歯止めがかかっているため、まだ7兆ドルを上回る水準にある」としている。

日本では国債のほか、2日時点で総額320億ドルの社債も利回りがマイナス圏となっている。

フィッチによるとこれは日本の発行済み社債の約5%に相当する。

欧州では利回りがマイナス圏にある国債は4兆2000億ドルと、7月15日時点の4兆ドルから増加した。

フィッチは期間13年以下の独連邦債の利回りがマイナス圏に落ち込んでいるとしている。

アジア通貨は上昇。第2・四半期の米労働生産性が3四半期連続の落ち込みとなったことを受けて、ドルや米国債利回りが下落したことが背景。

市場では、米国企業が最近の堅調な雇用ペースを維持できるか疑問視する声が出ている。

ウォン は約15カ月ぶりの高値。心理的な節目となる1ドル=1100ウォンを超えてウォン高が進んでいる。株式市場への資金流入が支援要因。

台湾ドル も13カ月ぶり高値。株式市場への資金流入や輸出業者の買いが背景。

【2016.08.11】FX市場

東京市場休場!

本日は東京市場が山の日のため休場。

アジア通貨市場ではウォン が下落し、心理的な節目となる1ドル=1100ウォン近辺を付けた。トレーダーによると、

通貨当局による「積極的な」ウォン売り介入があったという。

1年3カ月ぶり高値となる1091.8ウォンに上昇した時点では、20億ドル程度のウォン売りがみられたもようだ。

東部証券(ソウル)の通貨・債券アナリスト、Yuna Park氏は「当局は1100ウォンの水準を防衛し、ウォンの上昇速度を遅らせようとしていたようだ」と述べた。

10日以前は、1100ウォンよりウォン安・ドル高となる、2015年6月以来の安値水準で推移していた。

ただ、Park氏は「世界の潤沢な流動性は引き続き、ウォン建て資産へ向かうとみられるため、ウォン高基調には変わりがない」と述べた。

下期には1060ウォンの高値を付ける可能性があるという。

<米・経済指標>

○米・輸入物価指数(前月比/前年比)

0.2%/-4.8% → 0.1%/-3.7%↓

○米・新規失業保険申請件数(前週分)

26.9万件 → 26.6万件↓

sponserd link

【2016.08.12】FX市場

7月の米小売売上高と卸売物価指数が軟調でドル/円下落!

ニューヨーク市場午後5時時点に比べてややドル高/円安の102円前半。

ドルは午前9時過ぎに101.77円まで下落した後、102円付近まで買い進ま れた。背景には、政府系金融機関によるドル買いがあったとの指摘も出ている。

その後は 、株高も手伝い一時102.21円まで続伸したものの、積極的に買い進める材料がなく 、伸び悩んだ。

ドルが主要通貨に対しやや下落した。朝方発表された7月の米小売売上高と卸売物価指数が軟調だったことで、第3・四半期の米経済成長に対する懸念が台頭したことが背景。

ウェルズ・ファーゴ証券の外為戦略部門責任者のニック・ベネブロック氏は「特に米小売売上高を受けドルが売られた」とし、「この日の取引では、米経済指標が軟調となったこと、さらにこれが米金融政策に及ぼす可能性がある影響が主な動意になる可能性がある」と述べた。

米労働省が12日発表した7月の卸売物価指数(PPI、最終需要向け財・サービス)は季節調整済みで前月比0.4%下落し、4カ月ぶりにマイナスとなった。

昨年9月以来の大幅な落ち込みだった。サービスとエネルギーが値下がりし全体水準を押し下げた。

物価上昇圧力が弱いことを示唆し、米連邦準備理事会(FRB)が追加利上げに踏み切ることを難しくする可能性がある。市場予想は0.1%上昇だった。

7月の前年同月比は0.2%の下落。市場予想は0.2%上昇だった。6月は前月比が0.5%、前年同月比が0.3%の上昇だった。

引き続きドル高と原油安が物価の抑制要因となっており、全体とし

ての物価上昇率はFRBが目標とする2%を下回り続けている。

7月のPPIは、エネルギーが1.0%下落した。6月は4.1%上昇していた。サービスは0.3%下落。サービスの値下がりの6割近くが衣料と宝飾、靴・服飾品の小売りによるものだった。6月のサービスは0.4%上昇していた。

医療費は7月に0.3%上昇。診察費や歯科医療、病院外来が値上がりした。医療費はFRBが物価の目安として注目しているコア個人消費支出(PCE)物価指数の計算に組み込まれる。

変動の大きい食品とエネルギー、貿易サービスを除いたコア指数は前月から横ばいだった。7月の前年同月比は0.8%上昇だった。6月は前月比で0.3%、前年同月比で0.9%上昇していた。

アジア通貨市場では大半が下落した。

米サンフランシスコ地区連銀のウィリアムズ総裁が年内の利上げに前向きな姿勢を示したことや、中国の経済指標が振るわなかったことが材料となった。

タイのリゾート地で複数の爆発が起きたことから、オフショア市場でバーツ が売られた。国内市場は祝日のため休場だった。

中国人民銀行(中央銀行)が人民元の基準値 を大幅な元安に設定したことが元を圧迫した。

ただアナリストによれば、米連邦準備理事会(FRB)が近く利上げに踏み切る公算は低く、高い利回りを求める投資家の需要によりアジア通貨は堅調に推移するとみられる。

<米・経済指標>

○米・小売売上高(前月比)/ 米・小売売上高(除自動比)(前月比)

0.6%/0.7% → 0.0%/-0.3%↓

○米・生産者物価指数(前月比/前年比)

0.5%/0.3% → -0.4%/-0.2%↓

○米・生産者物価指数(コア)(前月比/前年比)

0.4%/1.3% → -0.3%/0.7%↓

【先週の動向と今後の予想】

先週は今年から11日は「山の日」となり国民の祝日となり、夏季休暇に入っています。

また国内外では夏季休暇に入り、閑散とした値動きとなっています。

今後は26日ジャクソンホール講演での、イエレンFRB議長発言待ちとなり、様子見ムードとなることが予想されます。

もし、9月の利上げが無くなれば、一気に100円割れと加速していきそうな雰囲気です。

11月には米大統領選を控えており、もし9月の利上げが無くなれば、今年の利上げは消滅することも考えられます。

昨年のようにチャイナショックのような、リスク要因が浮上してくるのか、一部で警戒感があります。

そんな中で先週、中国新幹線の次の経済効果対策とすて、中国最大の半導体メーカー「長江」社が誕生と伝えられています。

中国の半導体設計大手である清華紫光集団が、同国半導体メーカー最大手の一つ、武漢新芯集成電路製造(XMC)の株式の過半を取得し、「中国最大のチップメーカーが誕生した」とウォール・ストリート・ジャーナルが報じています。

これで中国経済の起爆剤となるのか、今後注目が集まりそうです。

先週の米経済指標では、

非農業部門雇用者数は28.7万人に対して25.5万人、小売売上高は、0.6%に対して0.0%と共に減少しています。

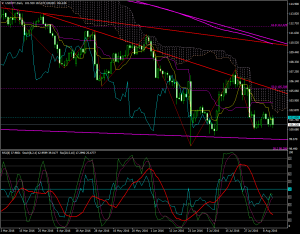

さて、日足チャートをみると、

先週の為替相場の動きは102円ちょうどを境に、値動きする展開となっています。

ややドル/円は弱い展開が続き、102円中盤から101円中盤と狭いレンジの値動きです。

売られすぎのドルを買っては売る短期投資家が多いとみています。

チャートの形としては、三角パンタを形成し、100円のラインがサポートとして意識され、長期下降ラインと重なっているところでもあります。

この100円のラインを割り込むと、今後更に下落していくことも考えられます。

しかし、この100円のラインは過去に何度か保ち合いになったラインであり、相当に買いが溜まっていることになります。

それが100円割れが起こると、一気に売られることがありますが、一時的に買い戻された後に、徐々に下げ方向へと展開されていきます。

9月にFOMCの利上げがあるかどうかが、カギとなるでしょう。

【ドル円の平均ボラティリティ(日足)】

08/08~08/12

・・100pips

sponserd link